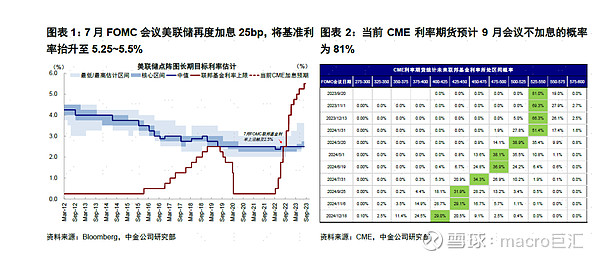

与市场预期一致,继6月会议暂停一次后美联储此次再度加息25bp,将基准利率抬升至5.25~5.5%。由于再加息25bp在会议前已经完全被市场计入,因此没有任何意外,会议声明的变化的增量信息少之又少。对于市场想要迫切寻求的此次是否是最后一次加息的线索,新闻发布会上得到的却是鲍威尔“模棱两可”、“一切皆有可能”、“视数据看情况定”的表态,因此美股与主要资产对会议的反应也非常平淡,几乎没有太多波澜。

此次会议美联储再度加息25bp,将基准利率抬升至5.25~5.5%,早早的就已经完全被市场计入,对应3.8%的长端美债,再加上会议声明的措辞都几乎没有变化,因此主要资产会议之后几乎没有太大反应。最为关注的原因在于,市场迫切的想要知道此次会议是否能够成为本轮加息周期的最后一次。在这一点上,市场得到的都是模棱两可的开放式答案,例如重申data-dependent approach,either raise or hold rates in September。

一定程度上,这是早已预料到的结果,也是美联储可能最希望看到的结果。美联储既不希望市场“抢跑”过早通过自发交易导致金融条件宽松而功亏一篑,因此哪怕是通过此前的“点阵图”和沟通指引来实现市场利率和金融条件维持在限制区域(restrictive);但同时通胀快速回落的显示和此前银行危机的约束,也使得美联储不希望且没必要过于鹰派,因此才有了这种“模棱两可”、“一切皆有可能”、“视数据看情况定”。

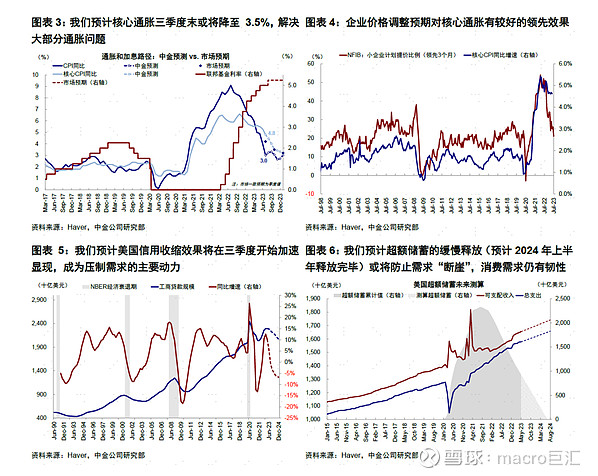

美联储表态的“套路”,我们认为当前能够大体确定的是:1)9月后的加息概率下降,但届时需要验证的可能并非数据而是美联储对通胀目标的坚持程度。美联储之所以不“松口”也没法“松口”的原因,在于市场会提前“抢跑”带来反身性,但是数据本身变化可能更加确定。9月底在高基数、信用收缩和供给改善的共同影响下,我们测算核心通胀也有望回到3.5%左右,除非发生意外的供应冲击或者中国的刺激力度超出预期。但进一步再回到2%就会很难也很慢了,所以到时候可能要验证的不是数据本身,而是美联储对2%通胀目标的内心坚持程度。当然,我们认为不排除美联储采取类似于6月FOMC这种“加一次停一次”的策略。退一步讲,即便再有一次加息,如11月,可能也会提前沟通酝酿很久,其实际冲击和影响也未必很大了,类似于此次。2)更加确定的是,相比停止加息,降息的门槛更高,年内甚至明年初都可能难以降息。原因在于,通胀能回到3%但到2%需要更长时间,增长至少在三季度还维持韧性,这也是鲍威尔在会上强调“耐心”(afford to be a little patient)和限制区域的原因(hold policy at a restrictive level for some time)。